Unternehmenskrisen lassen sich mit recht einfachen Mitteln zuverlässig erkennen, sodass schnell Abhilfe geschaffen werden kann

Für jeden Unternehmer und Geschäftsführer ist es wichtig, eine aufziehende Krise frühestmöglich zu erkennen und von einem temporären Konjunkturrückgang zu unterscheiden, denn es gilt die alte Weisheit: Je früher man gegensteuert und Maßnahmen entwickelt, umso größer ist der Handlungsspielraum und umso besser sind die Chancen, das Unternehmen wieder auf ertragreichen Kurs zu bringen.

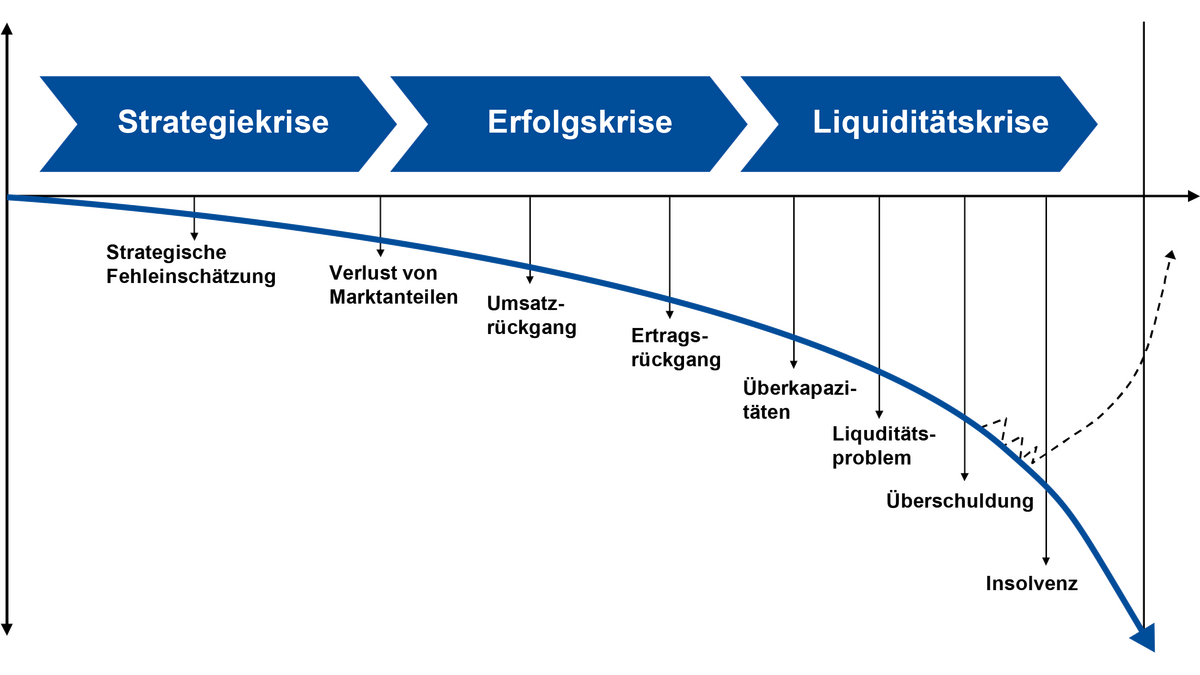

Eine Krise im Unternehmen durchläuft mehrere Stadien, bis sie so stark ausgeprägt ist, dass man sie anhand einer Liquiditätsenge auf dem Bankkonto merkt. Die einzelnen Phasen beginnen mit der Strategiekrise und entwickeln sich über die Stakeholder-Krise sowie die Ertrags- und Liquiditätskrise bis hin zur Insolvenzreife.

Krisenverlauf

Die Anzahl der wissenschaftlichen Bücher über Unternehmenskrisen ist unermesslich. Im Mittelstand kommt es jedoch nicht darauf an, hoch wissenschaftliche Analysen und Berechnungen vorzunehmen. Man kann vielmehr mit Bordmitteln, die für den Unternehmer oder Geschäftsführer einfach zu handhaben sind, schnell zu einem echten Ergebnis kommen. Hier zählen vor allem Praxiserfahrung und ein gewisses Gefühl dafür, den Ernst der Situation zu erkennen.

Am Anfang einer solchen praxisbezogenen Analyse stehen naturgemäß Zahlen. Diese Zahlen sind aus der Buchhaltung jedes Unternehmens schnell ermittelbar und verfügbar. Man muss allerdings auch wirklich gewillt sein, die Augen vor der Wirklichkeit nicht zu verschließen.

Hier besteht oft schon ein Kardinalproblem, weil viele Unternehmer sich weigern, sich der tatsächlichen Situation zu stellen. Stattdessen reden sie sich ein, es sei bislang immer gut gegangen und dass die kleinen Schwierigkeiten würden auch dieses Mal vorübergehen. Das ist meistens ein Trugschluss!

Nur konjunkturelle Delle oder Unternehmenskrise?

Wir beschreiben hier eine einfach durchzuführende Analyse, die oft schon an einem, zumindest aber innerhalb weniger Tage durchführbar ist und gleichwohl zu hinreichend sicheren Erkenntnissen über die Lage des Unternehmens führt.

Zunächst ist das Zukunftsbild des Unternehmers kritisch zu hinterfragen. Wie schätzt der Unternehmer die Umsatzentwicklung in den nächsten sechs bis 18 Monaten ein? Auf welchen Kalkulationen beruht seine Umsatzplanung? Hier macht es Sinn, nicht einfach die Vergangenheitszahlen fortzuschreiben, sondern die Kalkulation auf Basis konkreter Stückzahlen vorzunehmen: Wie viele Artikel oder Dienstleistungen zu welchem Preis plant der Unternehmer für den nächsten Zeitraum? Ist sowohl die Annahme der Stückzahlen als auch die der Preise am Markt realisierbar?

Der nächste große Bereich, wo übrigens in vielen Unternehmen auch der Schlüssel für eine erfolgreiche Sanierung zu finden ist, ist die Materialeinsatzquote. Hier ist es hilfreich, einen Zeitraum von ca. 36 Monaten in der Vergangenheit aufzubereiten und jeweils die Materialeinsatzquote zu berechnen. Viele Krisen deuten sich dadurch an, dass sich schleichend eine Verschlechterung der Rohertragsquote ergeben hat. Das bedeutet: Entweder sanken die am Markt erzielbaren Preise bei gleichem Materialeinsatz oder aber stieg der Materialeinsatz durch Verteuerungen im Rohstoffbereich kontinuierlich an, ohne dass der Unternehmer dies reichzeitig bemerkt hat. Er hat darum auch nicht versucht, die höheren Preise am Markt durchzusetzen.

Zum Dritten muss die Personalquote betrachtet werden. Auch hier empfehlen wir einen Vergleich der letzten 36 Monate. Dabei stellt man dann oft fest, dass doch der eine oder andere Mitarbeiter zu viel eingestellt wurde, oder man hat sich in Personalgesprächen zu Personalkostensteigerungen hinreißen lassen, die jede für sich betrachtet keine Unsummen ausmacht, aber in der Gesamtbetrachtung eine stetige Ertragsverschlechterung zur Folge hatte. Auch hier gilt der eiserne Grundsatz: Es muss versucht werden, jede Kostensteigerung in diesem Bereich durch die Durchsetzung höherer Preise am Markt oder aber durch harte Effizienzsteigerungen im betrieblichen Ablauf an anderer Stelle wieder zu kompensieren.

Wo wird überhaupt Geld verdient?

Bei etwas größeren Unternehmen stellt sich häufig die Frage: An welcher Stelle bzw. mit welchen Produkten oder Niederlassungen wird überhaupt Geld verdient? Und welche Produkte oder Niederlassungen erwirtschaften vielleicht schon länger keine oder sogar negative Ergebnisse? Zur Ermittlung dieser zum Gegensteuern sehr wichtigen Informationen hilft nur eine Kostenstellen- bzw. Kostenträgerrechnung. Gemeint ist eine Kostenerfassung bis hin zum einzelnen Produkt oder zur einzelnen Dienstleistung. Zu Kostenstellen werden häufig Niederlassungen, Unternehmensbereiche oder Artikelgruppen zusammengefasst, sodass der Unternehmer auf einen Blick erkennen kann, welche Art von Kunden oder Umsätzen sich noch lohnen und bei welchen schnellstens nachverhandelt werden muss.

Erst wenn eine Nachverhandlung vollkommen aussichtslos oder gescheitert ist, sollte man darüber nachdenken gewisse Bereiche zu schließen. Es gilt hier der uralte Grundsatz, dass Quersubventionen von ertragreichen zu weniger ertragreichen Unternehmensbereichen unbedingt zu vermeiden sind! Jeder Bereich im Unternehmen muss sich selbst rechnen und mit positiven Ergebnisbeiträgen abschließen, will man nicht die Gesamtrentabilität eines Unternehmens langfristig aufs Spiel setzen.

Prüfung der Zahlungsziele

Weiterhin ist zu prüfen, welche Zahlungsziele die Kunden des Unternehmens verlangen, und ob hier im Laufe der letzten Monate eine Verschlechterung eingetreten ist. Außerdem ist ein Blick auf die ausnutzbaren Zahlungsziele der Lieferanten zu werfen. Wahrscheinlich wird man feststellen, dass die Kunden sich längere Zahlungsziele erlauben, während die Lieferanten auf schnellere Bezahlung drängen. Diese Diskrepanz kann kein mittelständisches Unternehmen auf Dauer problemlos verkraften. Hier heißt es, mit Kunden und Lieferanten auf dem Verhandlungsweg nach einer allseits tragfähigen Lösung zu suchen, damit dem Unternehmen nicht die Liquiditäts-Luft abgeschnürt wird.

Verhandlungen mit Warenkreditversicherern

Um mit den Lieferanten verhandeln zu können, sollte der Unternehmer wissen, welche seiner Hauptlieferanten eine Warenkreditversicherung besitzen und welche nicht. Sind die Hauptlieferanten warenkreditversichert, muss ggf. auch mit diesen Warenkreditversicherern gesprochen werden, damit dort längere Zahlungsziele akzeptiert werden, auch wenn diese Versicherer Vertragspartner der Lieferanten und nicht des Unternehmens sind.

Eine solche Analyse zeigt häufig schon sehr deutlich, ob sich die Gesamtsituation für das Unternehmen verschlechtert hat oder nicht. Sie zeigt auch sehr deutlich, an welchen Punkten das Umsteuern ansetzen kann, nämlich in der Regel beim Wareneinsatz, bei den Preisen am Markt und der Personaleinsatzquote. Das sind natürlich Themen, die ein Unternehmer nicht so gerne anpackt, denn er möchte ungern bei seinen Kunden oder Lieferanten als Bittsteller dastehen. Es ist trotzdem unumgänglich, sich dieser Herausforderung zu stellen, um eine sich abzeichnende Krise wieder ins Positive wenden zu können.

Misserfolg mit langer Vorgeschichte

Sucht man nach Misserfolgsursachen, die oft eine lange Vorgeschichte haben, kommt schnell der Unternehmer bzw. das Management selbst in den Fokus. Langes und starres Festhalten an früher einmal erfolgreichen Konzepten kann an der heutigen Zeit vorbeigehen und das Unternehmen unflexibel, starr und nicht veränderungsbereit machen. Eine Politik der vollendeten Tatsachen des Patriarchen kommt meistens im Mitarbeiterkreis nicht gut an und hat zur Folge, dass gute Mitarbeiter sich anderweitig orientieren und das Unternehmen verlassen. Auch mangelnde Delegationsfähigkeit des obersten Managements oder des Unternehmers, gepaart mit Entscheidungsschwäche und einem fehlenden Controlling, führen nicht selten dazu, dass Schwachpunkte erst zu spät erkannt werden.

Fehlende Ergebnis- und Liquiditätsplanung

Einige Schwachstellen im kaufmännischen Bereich haben wir bereits angesprochen. Weitere sind häufig eine fehlende detaillierte Ergebnis- und Liquiditätsplanung, keinerlei Frühwarnsysteme oder das Fehlen von zeitnah erstellten Buchführungen oder Jahresabschlüssen. Handelt es sich um eine Unternehmensgruppe mit mehreren Gesellschaften, ist in der Regel auch ein zeitnahes konsolidiertes Abrechnungswerk, mindestens quartalsweise, zu erstellen. Auch das findet sich manchmal im Mittelstand nicht mit der Folge, dass die echten Außenbeziehungen der Unternehmensgruppe gar nicht klar zutage treten. Ein weiteres Thema ist die Finanzierung: Sind die Anlagegüter fristenkongruent finanziert oder aus dem gefährlichen, kurzfristigen Kontokorrentbereich?

Ein weiterer Blick sollte auch auf die Organisation im Unternehmen fallen. Wie sieht es aus mit einer klaren, eindeutigen Stellenbeschreibung? Funktionieren die betrieblichen Abläufe, passt die Rechtsform zur Gesellschafterstruktur und zur Größe des Unternehmens?

Welche Produkte sind im Portfolio?

Auch der Kernbereich des Unternehmens, die Leistungserbringung, muss untersucht werden: Wie sieht das Produktportfolio aus? Sind die angebotenen Produkte oder Dienstleistungen noch marktgerecht oder werden sie zunehmend durch Billigimporte ersetzt? Haben die Dienstleistungen oder Produkte ein Alleinstellungsmerkmal oder sind sie leicht kopier- oder ersetzbar?

Wie sieht es aus mit der Fertigungstiefe? Findet eine mittlerweile unwirtschaftlich gewordene Eigenfertigung bis zur letzten Schraube statt oder werden Komponenten preiswert fremd bezogen? Hat der Unternehmer die im Unternehmen vorgehaltenen Kapazitäten der maschinellen Auslastung, des Fuhrparks und der Belegschaft gemessen? Wie hoch ist die sogenannte Leerkapazität?

Ist ein Kapazitätsabbau nötig?

Eine Analyse dieser Punkte kann Aufschluss darüber geben, ob ggf. Kapazitäten abgebaut werden müssen, um Kosten zu sparen und rentabler zu arbeiten. Es gilt die Faustregel: Die Kapazitätsauslastung muss bei einem rentablen Unternehmen mindestens zwischen 75 und 85 Prozent liegen.

Über den Unternehmenserfolg wird auch im Absatz- oder im Vertriebsbereich entschieden. Wie sieht es dort aus mit der Marktdurchdringung? Welche Vertriebswege werden beschritten? Welche Provisionen werden gezahlt? Wie sieht es aus mit der Kundenorientierung und dem Service?

Auch im Investitionsbereich liegen häufig die Wurzeln einer Krise: Viele Unternehmer neigen dazu, ein zu hohes Investitionsvolumen auf einmal umzusetzen und übernehmen sich mit den damit zusammenhängenden Kapitaldiensten. Passt die Investitionshöhe zum Umsatzwachstum? Gegebenenfalls muss hier gegengesteuert und müssen einzelne Maschinen wieder verkauft werden.

Fazit

Die vorstehend genannten Punkte erheben selbstverständlich keinen Anspruch auf Vollständigkeit. Aber eine realistische Analyse dieser Kernfragen dürfte in den meisten Fällen dazu führen, ein relativ eindeutiges Bild über die Lage des Unternehmens, das erreichte Krisenstadium und die Möglichkeiten zum Gegensteuern zu erhalten.

Nur: Man muss diese Fragen rechtzeitig stellen und der Wahrheit ins Auge sehen. Den Kopf in den Sand zu stecken und nur darauf zu hoffen, dass die Zeit es schon richten wird, ist selten ein angemessenes Verhalten. bdp hilft Unternehmen, Geschäftsführern und Unternehmenslenkern dabei, hier rechtzeitig ein klares Bild zu erhalten und geeignete Maßnahmen zur Wiederherstellung der Rentabilität zu entwickeln und umzusetzen.