bdp hat zunächst die Finanzierungsstruktur der Schlote Gruppe analysiert und dann die Emission eines Corporate Bonds empfohlen, der u. a. für Investitionen in die E-Mobility genutzt werden soll.

Begleitet von bdp hat der im niedersächsischen Harsum beheimatete Automobilzulieferer Schlote Holding seine erste Unternehmensanleihe emittiert. Die 6,75 %-Unternehmensanleihe 2019/2024 der Schlote Holding GmbH hat ein Volumen von 25 Mio.. Die Platzierung konnte wegen Überzeichnung bereits nach fünf Tagen vorzeitig geschlossen werden.

Die Schlote Gruppe blickt auf eine 50-jährige Historie zurück und ist im Premium-Segment der Weltmarktführer in der Getriebegehäusebearbeitung. Sie liefert aktuell jährlich weit über 8 Mio. Präzisionsgehäuse aus und hat seit 2005 den Umsatz nahezu verdreifacht.

Der Investitionsfokus der Schlote Holding lag zuletzt vor allem auf den Standorterweiterungen in Wernigerode und Tianjin, China, wo jeweils ein komplettes zweites Werk gebaut wurde, sowie auf der Errichtung eines komplett neuen Produktionsstandortes in Harzgerode. Mit der Anleihe sollen nun u. a. Investitionen in Bearbeitungen von Hybrid und E-Antriebe finanziert werden.

bdp hat die Schlote Holding bei der Begebung des Corporate Bonds beraten. Hierzu gehörten auch die Unterstützung bei der Erstellung des Wertpapierprospektes und der Legal Due Diligence.

bdp hat zunächst die Finanzierungsstruktur der Schlote Gruppe analysiert und dann die Emission eines Corporate Bonds empfohlen. “Er schafft für fünf Jahre einen stabilen Finanzierungsbaustein, der für Investitionen in die Fertigungstechnologie der E-Mobility, in das Working Capital und die Optimierung der Passivseite genutzt werden kann”, so Dr. Michael Bormann, bdp-Gründungspartner und Key Account für das Mandat Schlote.

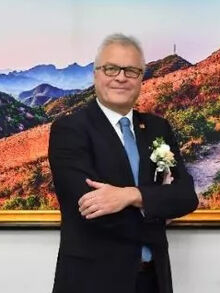

Und Jürgen Schlote, CEO der Schlote Gruppe ergänzt: „bdp hat uns überzeugt, dass der Einstieg in den Kapitalmarkt der richtige Weg für Unternehmen des gehobenen Mittelstandes wie uns ist. Die Transaktion wurde von unserem eigenen Team gemeinsam mit der Quirin Bank unter Leitung und Koordination von bdp professionell abgewickelt, wofür ich allen internen und externen Beteiligten herzlich danke!“

„bdp hat uns überzeugt, dass der Einstieg in den Kapitalmarkt der richtige Weg für Unternehmen des gehobenen Mittelstandes wie uns ist. Die Transaktion wurde von unserem eigenen Team gemeinsam mit der Quirin Bank unter Leitung und Koordination von bdp professionell abgewickelt, wofür ich allen internen und externen Beteiligten herzlich danke!“

Jürgen Schlote

ist CEO der Schlote Gruppe.

„Der Corporate Bond schafft für fünf Jahre einen stabilen Finanzierungsbaustein, der für Investitionen in die Fertigungstechnologie der E-Mobility, in das Working Capital und die Optimierung der Passivseite genutzt werden kann.”

Dr. Michael Bormann

ist Steuerberater und bdp-Gründungspartner.