Unternehmenskrisen lassen sich mit recht einfachen Mitteln zuverlässig erkennen, sodass schnell Abhilfe geschaffen werden kann.

Für jeden Unternehmer und Geschäftsführer ist es wichtig, eine aufziehende Krise frühestmöglich zu erkennen und von einem temporären Konjunkturrückgang unterscheiden zu können, denn eine Krise erfordert Gegensteuern und die Entwicklung von Maßnahmen, um das Unternehmen zurück auf einen ertragreichen Kurs zu führen und dabei gilt: Je früher, desto besser!

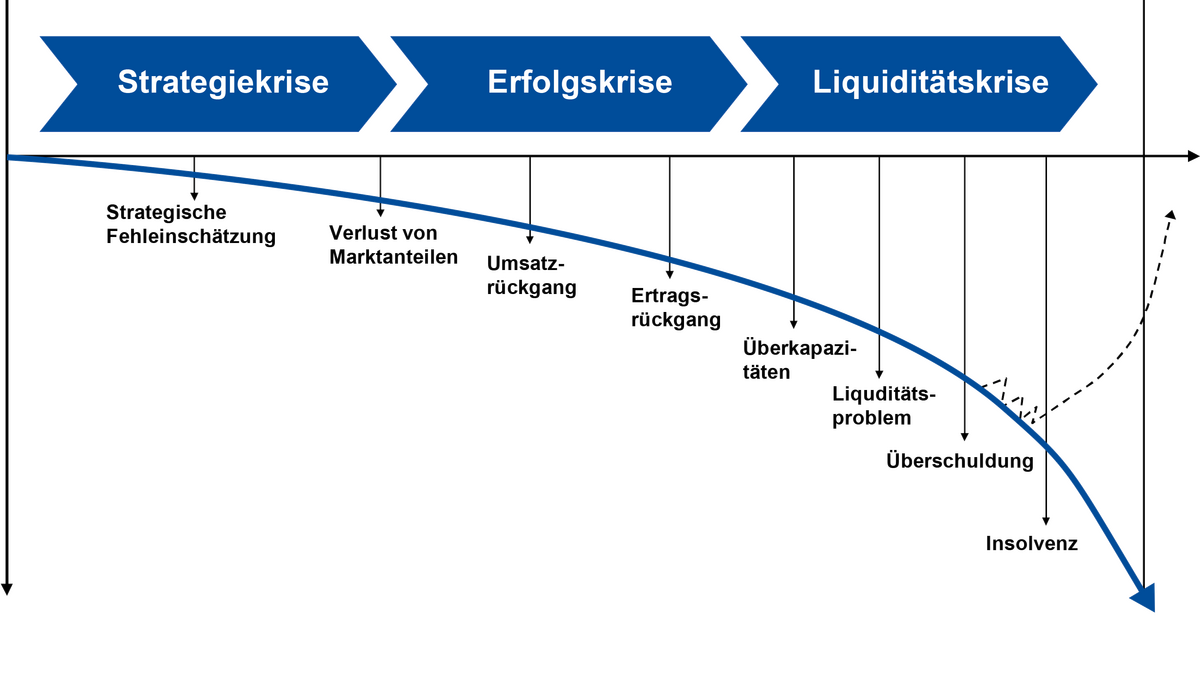

Eine Unternehmenskrise durchläuft mehrere Entwicklungsstufen, bis sie so akut ist, dass sie sich durch eine knappe Liquidität auf dem Bankkonto bemerkbar macht. Diese Phasen beginnen mit der Strategiekrise und gehen über die Stakeholder-Krise sowie die Ertrags- und Liquiditätskrise, bis sie schließlich die Insolvenzreife erreicht.

Krisenverlauf

Hochkomplexe Analysen sind im Mittelstand meist nicht nötig

Es existieren zahlreiche wissenschaftliche Werke über Unternehmenskrisen, jedoch liegt der Fokus im Mittelstand weniger auf hochkomplexen Analysen. Vielmehr können Unternehmer und Geschäftsführer mit einfachen, zugänglichen Werkzeugen schnell zu zielführenden Ergebnissen gelangen. Hierbei spielen vor allem praktische Erfahrung und ein Gespür für die Dringlichkeit der Situation eine entscheidende Rolle.

Der Ausgangspunkt einer solch praxisorientierten Analyse sind üblicherweise finanzielle Kennzahlen. Diese lassen sich leicht aus der Buchhaltung jedes Unternehmens abrufen. Man muss allerdings auch wirklich gewillt sein, die Augen vor der Wirklichkeit nicht zu verschließen.

Hier liegt oft ein Hauptproblem vor, da viele Unternehmer sich weigern, die Realität anzuerkennen. Sie neigen dazu, sich einzureden, dass bisher alles gut lief und dass die aktuellen Herausforderungen nur vorübergehend sind. Doch dies erweist sich meist als Trugschluss!

Ist das eine dauerhafte Krise?

Die Frage, ob es sich lediglich um eine vorübergehende wirtschaftliche Schwierigkeit handelt oder ob das Unternehmen tatsächlich in einer Krise steckt, steht hier im Mittelpunkt. Wir stellen eine leicht umsetzbare Analyse vor, die oft schon innerhalb weniger Tage zu ausreichend fundierten Erkenntnissen über die Lage des Unternehmens führt.

Es ist entscheidend, das Zukunftsprojekt des Unternehmens kritisch zu prüfen. Wie sieht der Unternehmer die Umsatzentwicklung in den kommenden sechs bis 18 Monaten? Basierend auf welchen Kalkulationen erfolgt die Umsatzplanung? Statt einfach die Vergangenheitszahlen fortzuschreiben, ist es ratsam, die Kalkulation auf konkreten Stückzahlen zu basieren: Wie viele Produkte oder Dienstleistungen plant der Unternehmer zu welchem Preis für den nächsten Zeitraum? Sind sowohl die Stückzahlen als auch die Preise am Markt realistisch umsetzbar?

Ein weiterer wichtiger Aspekt, der oft den Schlüssel für eine erfolgreiche Sanierung bietet, ist die Materialeinsatzquote. Es ist sinnvoll, die letzten 36 Monate aufzubereiten und die Materialeinsatzquote zu berechnen. Viele Krisen zeigen sich durch eine schleichende Verschlechterung der Rohertragsquote. Das bedeutet entweder, dass die am Markt erzielbaren Preise bei gleichem Materialeinsatz gesunken sind oder dass der Materialeinsatz aufgrund von Rohstoffverteuerungen kontinuierlich gestiegen ist, ohne dass der Unternehmer dies rechtzeitig bemerkt hat. Daher hat er möglicherweise auch nicht versucht, die höheren Kosten durch höhere Preise am Markt auszugleichen.

Im Rahmen der Analyse ebenfalls nicht zu vergessen, ist die Betrachtung der Personalquote. Auch hier ist ein Rückblick auf die letzten 36 Monate ratsam. Oft wird dabei festgestellt, dass möglicherweise zu viele Mitarbeiter eingestellt wurden oder dass Personalkostensteigerungen in Einzelgesprächen akzeptiert wurden, die zwar einzeln betrachtet nicht signifikant sind, aber insgesamt zu einer stetigen Verschlechterung der Erträge führen. Es ist entscheidend, jede Kostensteigerung in diesem Bereich durch höhere Preise am Markt oder durch Effizienzsteigerungen an anderer Stelle auszugleichen.

Wo werden (noch) Profite erzielt?

Desweiteren stellt sich oft die Frage, an welcher Stelle oder mit welchen Produkten bzw. Standorten das Unternehmen überhaupt profitabel ist. Welche Bereiche erwirtschaften möglicherweise keine oder sogar negative Ergebnisse? Um diese wichtigen Informationen zu ermitteln, ist eine Kostenstellen- oder Kostenträgerrechnung unerlässlich. Dabei werden Kosten bis hin zum einzelnen Produkt oder zur einzelnen Dienstleistung erfasst. Kostenstellen umfassen oft Niederlassungen, Abteilungen oder Produktgruppen, sodass der Unternehmer leicht erkennen kann, welche Kunden oder Umsätze rentabel sind und welche dringend neu verhandelt werden müssen.

Erst wenn eine Nachverhandlung vollkommen aussichtslos oder gescheitert ist, sollte man darüber nachdenken gewisse Bereiche zu schließen. Es gilt nach wie vor der grundlegende Grundsatz, dass Quersubventionen von profitablen zu weniger profitablen Unternehmensbereichen unbedingt vermieden werden sollten! Jeder Bereich im Unternehmen muss rentabel sein und positive Ergebnisse erzielen, um die langfristige Gesamtrentabilität des Unternehmens nicht zu gefährden.

Prüfung der Zahlungsziele

Es ist entscheidend, die Zahlungsbedingungen der Kunden des Unternehmens zu überprüfen und festzustellen, ob sich diese in den letzten Monaten verschlechtert haben. Ebenso wichtig ist ein Blick auf die Zahlungsfristen der Lieferanten. Es ist wahrscheinlich, dass Kunden längere Zahlungsfristen erwarten, während Lieferanten auf schnellere Zahlungen drängen. Diese Diskrepanz kann für ein mittelständisches Unternehmen langfristig problematisch sein und die Liquidität beeinträchtigen. Daher ist es wichtig, mit Kunden und Lieferanten Verhandlungen zu führen, um eine für alle Seiten akzeptable Lösung zu finden und die Liquidität des Unternehmens zu erhalten.

Verhandlungen mit Warenkreditversicherern

Um Verhandlungen mit Lieferanten führen zu können, ist es hilfreich zu wissen, welche der Hauptlieferanten über eine Warenkreditversicherung verfügen. Wenn die Hauptlieferanten versichert sind, können Gespräche mit den entsprechenden Warenkreditversicherern geführt werden, um längere Zahlungsfristen zu vereinbaren, auch wenn diese Versicherer Vertragspartner der Lieferanten und nicht des Unternehmens sind.

Zusammenfassend zeigt eine solche Analyse oft deutlich, ob sich die Gesamtsituation für das Unternehmen verschlechtert hat oder nicht. Sie zeigt auch klar auf, an welchen Stellen Änderungen vorgenommen werden können, in der Regel beim Einkaufsverhalten, den Marktpreisen und der Personalkostenquote. Diese Themen anzugehen, mag für Unternehmer unbequem sein, da sie ungern als Bittsteller bei ihren Kunden oder Lieferanten auftreten. Dennoch ist es unerlässlich, sich dieser Herausforderung zu stellen, um eine sich abzeichnende Krise erfolgreich zu bewältigen.

Misserfolg mit langer Vorgeschichte

Misserfolge, die eine lange Vorgeschichte haben, bringen oft das Unternehmensmanagement ins Rampenlicht. Starres Festhalten an veralteten Konzepten kann das Unternehmen unflexibel und wenig anpassungsfähig machen. Eine autoritäre Führung, die keine Meinungen zulässt, führt oft dazu, dass talentierte Mitarbeiter das Unternehmen verlassen. Zudem können mangelnde Delegationsfähigkeit und Entscheidungsschwäche dazu führen, dass Probleme zu spät erkannt werden.

Fehlende Ergebnis- und Liquiditätsplanung

Im kaufmännischen Bereich gibt es weitere Schwachstellen, wie eine unzureichende Ergebnis- und Liquiditätsplanung, das Fehlen von Frühwarnsystemen sowie verspätete Buchführungen oder Jahresabschlüsse. In Unternehmensgruppen wird oft vernachlässigt, zeitnah konsolidierte Abrechnungen zu erstellen, was zu Intransparenz bei den internen Beziehungen führen kann. Auch die Finanzierung, insbesondere die Frage nach der Fristenkongruenz bei der Finanzierung von Anlagegütern, ist von Bedeutung.

Der nächste Blick sollte auch auf die Organisation im Unternehmen fallen. Wie sieht es aus mit klaren, eindeutigen Stellenbeschreibungen? Funktionieren die betrieblichen Abläufe, passt die Rechtsform zur Gesellschafterstruktur und zur Größe des Unternehmens?

Welche Produkte sind im Portfolio?

Auch der Kern des Unternehmens, die angebotenen Produkte oder Dienstleistungen, müssen einer gründlichen Analyse unterzogen werden. Ist das Produktportfolio noch zeitgemäß oder wird es zunehmend durch günstige Importe verdrängt? Besitzen die Produkte oder Dienstleistungen Alleinstellungsmerkmale oder sind sie leicht kopierbar oder austauschbar?

Des Weiteren ist die Fertigungstiefe zu betrachten. Wird noch alles selbst produziert, auch wenn dies unwirtschaftlich geworden ist, oder werden Komponenten kostengünstig extern beschafft? Hat der Unternehmer die vorhandenen Kapazitäten an Maschinen, Fuhrpark und Personal genau analysiert und die Leerlaufzeiten ermittelt?

Ist ein Kapazitätsabbau nötig?

Ein gründliches Verständnis dieser Aspekte kann zeigen, ob es notwendig ist, Kapazitäten zu reduzieren, um Kosten einzusparen und die Rentabilität zu steigern. Dabei gilt die Faustregel: Eine rentable Auslastung der Kapazitäten liegt idealerweise zwischen 75 und 85 Prozent.

Der Unternehmenserfolg hängt auch stark vom Absatz- und Vertriebsbereich ab. Wie sieht es dort mit der Marktdurchdringung aus? Welche Vertriebskanäle werden genutzt? Welche Provisionen werden gezahlt, und wie hoch ist die Kundenorientierung und der gebotene Service?

Des Weiteren können die Wurzeln einer Krise oft im Bereich der Investitionen liegen. Viele Unternehmer neigen dazu, ein zu hohes Investitionsvolumen auf einmal zu stemmen und geraten dadurch in finanzielle Schwierigkeiten. Ist die Höhe der Investitionen im Einklang mit dem Umsatzwachstum? Gegebenenfalls ist es erforderlich, hier gegenzusteuern und einzelne Investitionen zurückzufahren oder Maschinen zu veräußern.

Fazit

Die genannten Punkte sind natürlich nicht erschöpfend, aber eine gründliche Analyse dieser Kernfragen bietet in den meisten Fällen eine klare Einsicht in die Lage des Unternehmens, das Ausmaß der Krise und die Möglichkeiten zur Gegensteuerung.

Es ist entscheidend, diese Fragen frühzeitig zu stellen und die Realität anzuerkennen. Das Ignorieren der Probleme und das Hoffen auf eine spontane Lösung sind selten erfolgversprechende Strategien. bdp unterstützt Unternehmen und Führungskräfte dabei, rechtzeitig eine klare Diagnose zu erstellen und geeignete Maßnahmen zur Wiederherstellung der Rentabilität zu entwickeln und umzusetzen.